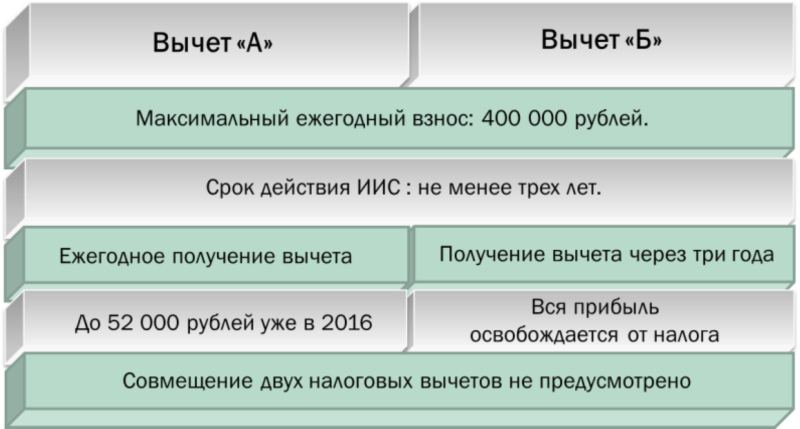

Индивидуальный инвестиционный счёт позволяет не только покупать и продавать акции и облигации, но и получать налоговый вычет. Есть два типа: вычет А и вычет Б. В первом случае можно ежегодно возвращать из казны 13% от суммы взносов на счёт, но не более 52 000 рублей. Во втором случае — освободить от налога доход, полученный от инвестирования со счёта. Инвестор может выбрать либо тот, либо другой вариант. Сразу два нельзя. Тем не менее, есть способ и получать вычет со взносов, и освобождать инвестиционный доход от уплаты налогов.

Налоговые вычеты за ИИС

Такую сумму можно получить, если внести на ИИС за год 400 000 рублей. Это максимальный размер взносов, с которых можно получить вычет.

Власти планировали повысить максимум до 1 млн рублей. Но пока действуют прежние правила.

В то же время вычет могут получить только граждане, которые уплачивают подоходный налог с зарплаты. В частности, с помощью вычета типа А нельзя вернуть НДФЛ, уплаченный за инвестиционный доход.

Например, Сергей за год внёс на индивидуальный инвестиционный счёт 100 000 рублей. При этом большую часть года он не работал, поэтому уплатил НДФЛ с зарплаты на общую сумму 5 000 рублей. Также парень заплатил НДФЛ в размере 2 000 рублей с инвестиционного дохода, полученного от управления активами на обычном брокерском счёте.

На следующий год налоговая служба могла бы вернуть ему 13 000 рублей (100 000 * 13%). Однако возвратит только 5 000 рублей, которые Сергей уплатил с зарплаты. Уплаченный подоходный налог в 2 000 рублей не будет учтён.

Оба налогового вычета доступны только при условии длительного использования индивидуального инвестиционного счёта — не менее трёх лет. При этом налоговый вычет типа А можно использовать с первого года. Но если потом закрыть счёт раньше, чем через три года, то вычет придётся вернуть государству.

Два вычета сразу

Ещё один немаловажный момент — можно выбрать либо вычет типа А, либо вычет типа Б. Применять сразу оба запрещено законом. Однако есть способ получить вычет со взносов, а затем освободить полученный доход от НДФЛ, применив «иную налоговую льготу», рассказал в своём телеграмм-канале аналитик Евгений Коган. По его словам, это абсолютно законная хитрость:

Иная налоговая льгота — это льгота на долгосрочное владение ценными бумагами, в рамках которой можно освободить свой доход от владения ценными бумагами от налогообложения. Но только в том случае, когда ценные бумаги находились в непрерывной собственности на протяжении трёх лет

Коган подчеркнул, что по закону нельзя применять льготу на долгосрочное владение ценными бумагами, учтёнными на ИИС. Но закон не запрещает через три года поменять место учёта актива (перевести его с индивидуального инвестиционного счёта на обычный брокерский счёт). А сразу после продажи бумаг обратиться к брокеру за вторым вычетом, освободив доход от уплаты НДФЛ.