Как перейти из НПФ в ПФР (СФР)

С 2002 по 2014 год часть денег, которые работодатели отчисляли на пенсионное обеспечение работников, шла на формирование накопительной пенсии. Распределение было следующим:

- 16% взносов — на формирование страховой пенсии;

- 6% - на формирование накопительной пенсии.

Те 6%, что откладывались на накопительную часть, располагались в негосударственном пенсионном фонде или в государственном (тогда ещё был ПФР). На накопления начислялся инвестиционный доход, поскольку фонды занимаются управлениям деньгами — вкладывают их в разные активы и получают доход.

Однако система накопительных пенсий просуществовала всего 12 лет. Потом её прикрыли и до сих пор не возобновили. Однако деньги, которые уже накоплены, никто не отнял. Они лежат на тех же счетах в НПФ или СФР, на них по-прежнему начисляются проценты от инвестиционного дохода.

Проблема в том, что пока система пенсионных накоплений действовала в полную силу, было много НПФ, которые сражались за клиентов. Не всегда борьба была честной. Порой людей переводили из фонда в фонд обманом или тайком. Потом началась реорганизация фондов: они закрывались, объединялись, меняли названия. В итоге накопительные пенсии у многих лежат непонятно где. Люди не знают, сколько у них денег, какой они приносят дохода и как можно его увеличить.

Как узнать, где лежат пенсионные накопления

Ваши пенсионные накопления могут быть:

- В негосударственном пенсионном фонде.

- В СФР.

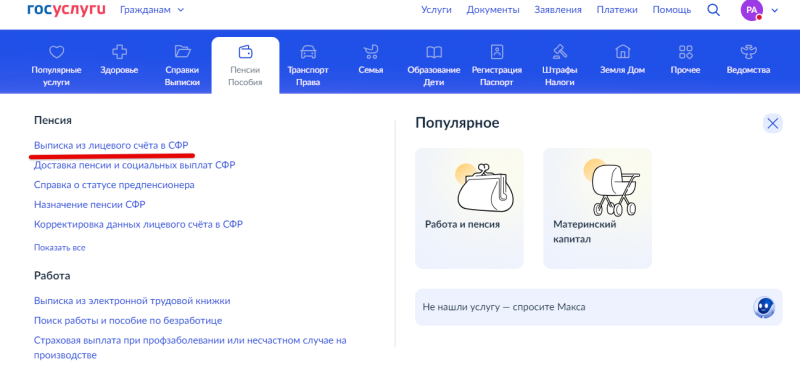

Самый простой способ узнать, где всё-таки лежат деньги — заказать справку на «Госуслугах».

Зайдите во вкладку «Пенсии и пособия», выберите выписку из лицевого счёта СФР. Справку вам вышлют в личный кабинет на «Госуслугах» бесплатно.

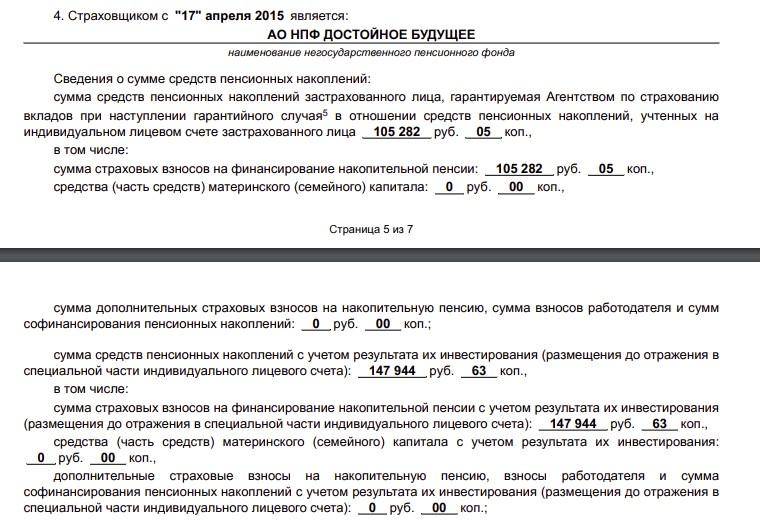

О накопительной части пенсии сказано в п. 4 выписки. Выглядит он вот так:

Из выписки можно узнать:

- Название фонда, в котором хранится накопительная часть пенсии. В нашем случае это «Достойное будущее».

- Дата перехода в этот фонд. У нас — 17 апреля 2015 года.

- Сумма взносов. В выписке из примера — 105 944 рубля.

- Сумма с учётом инвестиций. У нас — 147 944 рубля.

- Софинансирования не было, маткапитал на накопления не был направлен.

Как узнать, много ли мой фонд приносит дохода

Суть размещения денег в НПФ - инвестиционный доход, который призван сохранить средства от обесценивания, поэтому в идеале нам нужно выбрать тот фонд, который принесёт наибольший доход.

Можно ещё посмотреть географическую доступность отделений фонда, изучить клиентоориентированность, надёжность и прочие параметры. Но главное всё-таки доходность.

Сколько ваш НПФ приносит дохода, можно посмотреть на сайте ЦБ. Нам нужна таблица «Основные показатели деятельности негосударственных пенсионных фондов. В таблице смотрите столбец «Доходность инвестирования средств пенсионных накоплений за вычетом вознаграждения негосударственному пенсионному фонду, в процентах годовых».

НПФ «Достойное будущее» приносит 7,4% дохода в годовых. На фоне других фондов это средний показатель. Например, у Сбербанка, у Газфонда показатель лучше, но есть и более провальные фонды, чем «Достойное будущее».

Узнав, насколько ваш фонд успешен, вы можете думать, что делать: оставаться в нём или переводиться.

Вы можете перенести накопительную часть пенсии в другой НПФ. Например тот, у которого доходность выше. Либо вы можете перейти в СФР. Сколько принесёт государственный фонд, тоже можно узнать.

На сайте СФР размещена таблица «Расчёт доходности инвестирования средств пенсионных накоплений». Обратите внимание, что в таблице приведены разные управляющие компании, а у некоторых УК есть несколько инвестиционных портфелей. Доходности отличаются.

Даже переведя накопительную часть пенсии в государственный фонд, вы можете выбрать, какой управляющей компании доверить деньги, и выбрать портфель, который вам кажется наиболее доходным.

Мы видим, что разброс показателей доходности большой: от 5% до 14%, как и в случае с НПФ. Но есть нюанс. На сайте СФР доходности указаны без учёта комиссионных выплат. То есть реальные цифры будут ниже.

Можно ли поменять НПФ на СФР?

Вы можете перейти из НПФ в СФР, из СФР в НПФ, из одного НПФ в другой НПФ, а также менять УК внутри СФР. Пенсионного рабства нет — вы можете делать что хотите.

Но нужно помнить правило.

- При переходе из фонда в фонд инвестдоход и часть накоплений можно потерять.

- При смене УК внутри СФР вы ничего не теряете.

Почему при смене НПФ часть денег теряется?

Вероятно, вы слышали, что если переводить свою пенсию из фонда в фонд чаще, чем раз в пять лет, то можно потерять инвестиционный доход. На самом деле всё не совсем так.

В приведённом нами примере пенсия переведена в НПФ «Достойное будущее» в 2015 году. Если следовать логике о пятилетнем сроке перевода, то можно бы уже менять фонд без потери дохода. Но, как говорится, следите за руками.

НПФ и СФР, следуя закону, должны фиксировать накопления клиентов раз в пять лет. Если за пять лет фонд заработал, то он увеличивает накопления вкладчика. Эта сумма уже никуда не денется. Но если вы переводите накопительную часть пенсии до фиксации накоплений, то всё, что фонд заработал для вас за последний период, сгорает. Как в компьютерной игре: не успел сохраниться — начинай сначала.

Хуже, если фонд потерпел убытки. Если вы остаётесь его клиентом, он компенсирует убытки за свой счёт, то есть ваши деньги останутся целыми. А вот если вы перейдёте до фикисрования прибыли, фонд не станет ничего компенсировать и просто отнимет у вас часть денег. То есть вы ещё и останетесь в минусе.

Осталось только выяснить, когда фиксируется доход. Есть два варианта:

- Если вы никогда не переводили свои накопления или сменили фонд до 2012 года, то первая фиксация была 31 декабря 2015 года.

- Если вы меняли фонд после 2012 года, то нужно считать от года смены НПФ.

| Год смены фонда | Первая фиксация | Вторая фиксация | Третья фиксация |

| До 2011 | 2015 | 2020 | 2025 |

| 2012 | 2016 | 2021 | 2026 |

| 2013 | 2017 | 2022 | 2027 |

| 2014 | 2018 | 2023 | 2028 |

| 2015 | 2019 | 2024 | 2029 |

| 2016 | 2020 | 2025 | 2030 |

| 2017 | 2021 | 2026 | 2031 |

| 2018 | 2022 | 2027 | 2032 |

| 2019 | 2023 | 2028 | 2033 |

| 2020 | 2024 | 2029 | 2034 |

| 2021 | 2024 | 2030 | 2035 |

| 2022 | 2026 | 2031 | 2036 |

| 2023 | 2027 | 2032 | 2037 |

| 2024 | 2028 | 2033 | 2038 |

В примере, что мы привели, год смены фонда — 2015. Значит, ближайшая фиксация — 2024 год.

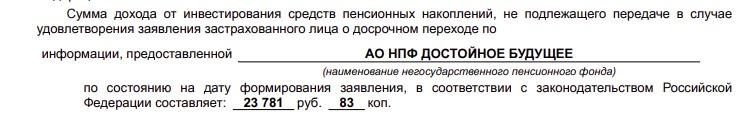

В выписке со счёта СФР можно посмотреть, сколько денег потеряет вкладчик, если сменит фонд раньше времени. В нашем случае потери — 23 781 рубль.

Итак, если вы решили сменить фонд, посчитайте, когда будет ближайшая фиксация. Переводитесь после неё, когда доход станет несгораемым.

Как не потерять доход при переходе из одного фонда в другой

Есть два вида перехода из фонда в фонд.

1. Досрочный переход. Вы пишите заявление на смену фонда до 1 декабря текущего года, а до конца марта следующего года вам фонд уже сменят. Допустим, вы пишите заявление 07 мая 2024 года. Не позднее 31 марта 2025 года фонд будет другой. Инвестиционный доход за текущую пятилетку вы потеряете.

2. Срочный переход. Придётся ждать пять лет: текущий год и ещё четыре целых. Зато никаких потерь — старый фонд перечислит новому всё, что у вас есть с учётом инвестиционного дохода.

Как вариант — вы можете воспользоваться досрочным переходом в год фиксации. В нашем примере отсчёт пятилетних циклов начался в 2015 году. Очередная фиксация — в 2024 году. То есть в этом году можно написать заявление на досрочную смену фонда, и никаких потерь не будет.

Как перейти в СФР

Если вы хотите перейти в СФР, можете воспользоваться «Госуслугами». Зайдите во вкладку «Ведомства», найдите СФР, а в нём — заявление на переход из НПФ в СФР.

Обратите внимание, что есть два типа заявлений: досрочный переход и без названия. Помните, что досрочный — смена фонда на следующий год с потерей дохода. Тот, который без названия, мы называли срочный — переход через пять лет с сохранением дохода.

Для подачи заявления нужна будет электронная подпись. Если её нет, то написать заявление можно будет только в отделении СФР.

В заявлении надо будет указать, какую управляющую компанию вы выбираете. Мы уже говорили о том, что внутри СФР есть разные УК и разные инвестиционные портфели. Они приносят разную доходность. Можно свериться с таблицей выше.

Но вы можете не волноваться, потому что УК можно менять без потери инвестиционного дохода. Если ошибётесь, то будет возможность исправиться.

В п. 4 заявления вас спросят, направлять 6% отчислений: на накопления или на формирование страховой пенсии. Выбирайте второй пункт. Тех, кто может направлять 6% индивидуального тарифа на накопительную часть уже нет.

Далее можно подписывать заявление. До конца марта следующего года (на шестой год) ваши накопления будут переведены в другой фонд.