Нужно ли сообщать налоговой о счетах за границей: инструкция, штрафы, сроки 2022

Обязанность уведомлять налоговую об открытии, закрытии зарубежного счёта и смене реквизитов прописана в ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле». Кого-то это может возмутить. Но мера создана, чтобы люди не прятали деньги от российского налогообложения за границей. С этим надо смириться точно так же, как и с необходимостью регистрировать бизнес.

О каких счетах надо уведомлять налоговую?

Закон распространяется на все виды счетов, открытых за границей: вклады, карты, текущие счета. Причём в расчёт берутся не только банки, но и другие финансовые учреждения, где могут храниться активы.

Получается, что об отрытии брокерского счёта за пределами РФ тоже надо сообщать налоговой.

Налоговой надо предоставлять сведения о:

- открытии счёта;

- закрытии счёта;

- об изменении реквизитов.

Сроки подачи уведомления об открытии иностранного счёта

Уведомить налоговую об открытии счёта за границей следует в течение 30 дней.

Кроме этого, следует отчитываться о движении средств по счёту не позднее 1 июня года, следующего за отчётным. То есть если счёт открыт 8 июня 2022, то отчитаться надо до 1 июня 2023 года.

Сведения о движении денег по счёту можно не подавать только тем, кто прожил за границей более 183 дней в течение календарного года, то есть нерезидентам.

Как предоставить сведения об открытии иностранного счёта в ФНС?

Уведомление можно предоставить в инспекцию по месту жительства или по месту временной регистрации. То есть по адресу постоянной или временной прописки. Если же прописки в РФ вообще нет, то можно подать по адресу нахождения недвижимости. Если нет и этого, то можно обратиться в любую инспекцию, которая работает с физическими лицами.

Варианты отправки уведомления:

- личным визитом в инспекцию, если есть возможность;

- через представителя, который доставит документы в инспекцию, но для этого понадобится доверенность;

- письмом, отправленным по почте с уведомлением о вручении;

- онлайн через личный кабинет налоговой.

Самый простой и доступный способ подать уведомление — направить его через личный кабинет. Разберём подробнее, как это делается.

Регистрация личного кабинета ФНС

Это первое, с чего нужно начать. Если личный кабинет уже создан, то этот шаг можно пропустить.

Вариантов регистрации в личном кабинете несколько:

- Личный визит в любую инспекцию, где выдадут логин и пароль для доступа. Это можно сделать в том числе с помощью представителя. Но предварительно придётся оформить доверенность.

- С помощью подтверждённой учётной записи на Госуслугах.

После того как получен логин и пароль, надо сразу заказать электронную подпись. Она пригодится для отправки документов.

Для этого необходимо зайти в раздел «Жизненные ситуации» и выбрать «Прочие ситуации». Далее нужно найти раздел «Нужна электронная подпись», выбирать вариант хранения сертификата и отправить запрос. Электронная подпись может выдаваться за несколько минут, а может — за сутки, поэтому мы и рекомендуем сделать её заранее, чтобы не задерживать отправку документов.

Как отправить уведомление об открытии иностранных счетов в ФНС?

Когда есть логин и пароль от личного кабинета и электронная подпись, можно приступать к отправке документов.

Шаг 1

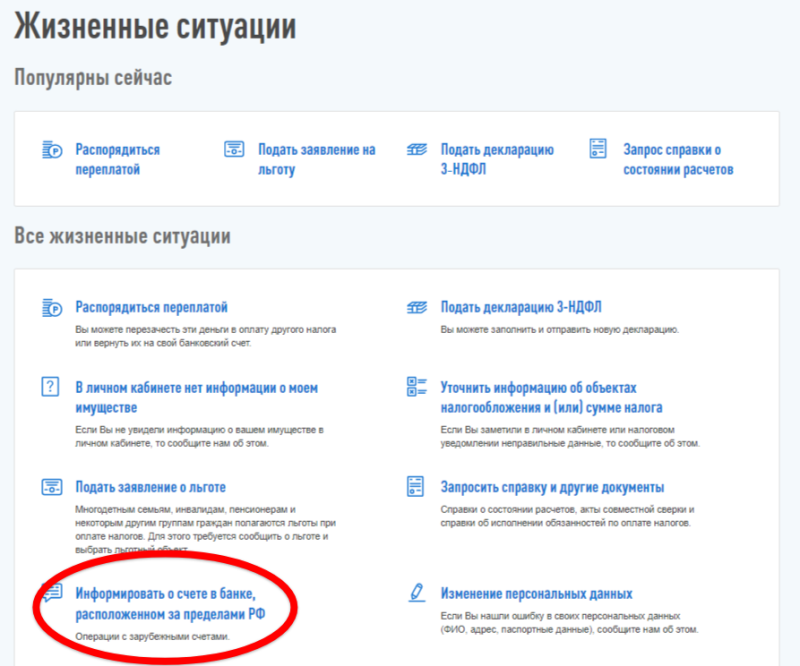

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информирование о счёте в банке, расположенном за пределами РФ".

Шаг 2

Выберете действие «Уведомить об открытии счёта (вклада) в банке или иной организации финансового рынка за пределами территории РФ".

Шаг 3

В открывшейся форме надо заполнить все обязательные поля.

Стоит пояснить пункт «Признак уведомления». Первая строка — для налоговых резидентов, вторая — для нерезидентов.

Напомним, что резиденты — те, кто проживают в РФ более 183 дней в календарном году, нерезиденты — те, кто проживают в РФ менее 183 дней в календарном году.

Здесь же надо заполнить сведения о счёте — номер, дату открытия, валюту и вписать сведения об организации, где открыт этот счёт.

В поле «номер налогоплательщика» надо внести номер, который присваивает налоговый номер другой страны, аналог нашего ИНН.

Шаг 4

Последний шаг — подписание документа электронной подписью.

Штраф за неподачу уведомления

Если не подать вовремя уведомление, то можно получить штраф от налоговой.

- если опоздание не более 10 дней, то от 300 до 500 рублей;

- просрочка более 10 дней, но менее 30 — от 1 000 до 1 500 рублей;

- более 30 дней — от 2 500 до 3 000 рублей;

- если нарушение совершено должностным лицом, то штраф от 5 000 до 10 000 рублей;

- для юрлиц — от 50 000 до 100 000 рублей.

Если вообще не подать уведомление, то штраф будет таким:

- для граждан — от 4 000 до 5 000 рублей;

- для должностных лиц — от 40 000 до 50 000 рублей;

- для юрлиц — от 800 000 до 1 000 000 рублей.

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. СНГ и вовсе начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что у налоговой есть возможность узнать о наличии счетов за границей.

Как уведомить налоговую о движении средств по счёту?

Итак, об открытии счёта вы уведомили налоговую. После этого надо будет ежегодно отчитываться о движении средств по нему. Проще говоря, придётся сообщать о том, сколько денег проходит через иностранный счёт. Напоминаем, что отчитываться надо не только по банковским счетам, но и по брокерским.

Но пугаться рано. Для начала разберёмся, какие исключения из этого правила есть.

Отчёт о движении средств по иностранному счёту сдают:

- Резиденты. То есть те, кто проживает на территории РФ более 183 дней в году. Если вы уехали в другую страну навсегда и в России почти не бываете, то стали нерезидентом. Отчёт подавать не надо.

- Те, у кого сумма поступления и списания в течение календарного года более 600 000 рублей. Если же вы завели карту иностранного банка исключительно ради редких поездок за границу и храните на ней небольшие суммы, отчёт предоставлять не надо.

- Переводы делались без открытия банковского счёта. Отчёт о движении средств не нужен, если движение средств проводилось с помощью электронных средств («Золотая корона», Western Union и подобные). Но при условии, что общий объём зачисленных денег не превышает 600 000 рублей.

В отчёте указываются такие данные:

- сумма на 1 января отчётного года (либо на дату открытия счёта, если отчёт подаётся впервые);

- сумма на 31 декабря отчётного года (либо на дату закрытия счёта);

- общая сумма поступлений;

- общая сумма списаний.

Как видим, расписывать все операции не нужно.

Отчёт подаётся через личный кабинет налоговой по описанному выше алгоритмы.

Следует зайти в раздел «Жизненные ситуации» и выбрать операцию «Отправить отчёт о движении средств и иных финансовых активов по счёту (вкладу) и о переводах средств с использованием ЭСП).

За нарушение срока представления отчёта более чем на 30 дней для физических лиц предусмотрен штраф от 2 500 до 3 000 рублей. Повторное нарушение повлечёт штраф до 20 000 рублей.